在近30萬億規(guī)模的影子銀行面前,中國金融業(yè)正面臨著前所未有的挑戰(zhàn)。專家普遍認為,影子銀行的錯配風險正在積聚。而對于監(jiān)管部門來說,以兜底的形式來處理個案正在形成對于市場的反向風險激勵,存在局部風險向系統(tǒng)性擴散的可能,進而殃及整個實體經(jīng)濟。

影子銀行的規(guī)模到底有多大?在不同的定義下,影子銀行有著不同的估算規(guī)模。

根據(jù)上海證券的測算,如果將影子銀行范圍界定為“除商業(yè)銀行表內信貸(本幣+外幣貸款)之外的所有融資方式”,主要包括銀行表外融資、非銀行間接融資、金融機構直接融資、非金融機構直接融資等幾大類,則估計我國影子銀行的規(guī)模約在27.88萬億元左右,占到2012年GDP比重的53.68%。方正證券則表示,從社會融資口徑進行估算(截至2012年12月):首先,考慮銀行表外業(yè)務,未貼現(xiàn)銀行承兌匯票約6.0萬億,委托貸款余額5.7萬億,信托貸款余額2.8萬億;其次,2012年三季度底信托資產(chǎn)余額為6.3萬億,年底或將達6.6萬億,民間借貸或在3.5萬億;另外,非銀行部門持有的企業(yè)債券余額約4萬億。據(jù)此估計影子銀行總量約28.6萬億元,約占GDP的55%。

在機構看來,中國影子銀行迅速擴張的腳步,并不會放緩,這與其產(chǎn)生的根源有關。瑞銀證券表示,說到底,造成影子銀行快速發(fā)展的關鍵原因之一是各項政策目標以及各種政策工具之間的錯配和沖突。政府希望保持經(jīng)濟較快發(fā)展,這就要求銀行提供足夠信貸;與此同時,政府又為了控制宏觀風險而設定了貸款額度,為了控制信用風險而實施了各種銀行業(yè)監(jiān)管條例,這兩者并存就為影子銀行的發(fā)展開創(chuàng)了空間。

在如此巨大的規(guī)模之下,很難讓人不注意到影子銀行背后蘊藏的風險。總的來看,盡管對于是否會在短期內出現(xiàn)系統(tǒng)性風險仍然存在爭議,但是機構和學者已經(jīng)普遍注意到了高達30萬億之巨的影子銀行隱藏的風險。

國務院發(fā)展研究中心金融研究所副所長巴曙松表示,公募類影子銀行存在兩種錯配:一是期限錯配。影子銀行多存在負債期限和資產(chǎn)期限錯配的問題,特別是銀行理財產(chǎn)品,往往通過短期負債類理財產(chǎn)品(多為3個月或6個月)匹配長期資產(chǎn)(地產(chǎn)或基建項目),因此需要不斷滾動發(fā)行,才能確保不導致融資方的資金鏈斷裂;另外一方面則是發(fā)行利率、標的項目收益率錯配。在全部的5.9萬億信托資金中,有23%投向了基礎設施,2012年新增的2萬億單一信托資金中,有30%都投向了基礎設施;工商業(yè)信托中也有一大部分是與政府基建項目直接和間接掛鉤。這部分基建信托產(chǎn)品的發(fā)行利率通常在10%以上,高者達到18%,遠遠高于基建項目可能達到的平均收益率。

申銀萬國首席宏觀分析師李慧勇表示,影子銀行的風險主要在于兩個方面:一方面是缺乏監(jiān)管帶來的風險。影子銀行覆蓋了銀行、證券、信托等多個領域,在現(xiàn)有分業(yè)經(jīng)營、分業(yè)監(jiān)管的情況下,沒有一個最終的監(jiān)管機構來對其負責;另一方面則是影子銀行本身的風險,金融產(chǎn)品發(fā)行速度過快,以銀行理財產(chǎn)品為例,2010年不到1萬億,2011年達到了3萬億,目前則已經(jīng)膨脹到了7萬億,其中隱藏了期限結構錯配的風險,一旦經(jīng)濟出現(xiàn)變化,可能產(chǎn)生系統(tǒng)性的償還風險,而且個別產(chǎn)品還存在違約風險。

實際上,除了結構錯配之外,經(jīng)濟學家最為擔心的,可能還是目前已經(jīng)爆發(fā)的數(shù)起違約事件中兜底的處理方式,這或將對于市場形成反向激勵,鼓勵金融機構和投資者的冒險行為,從而使局部風險無可避免地走向系統(tǒng)性風險。

(來源:人民網(wǎng))

安迪上線!劉濤受邀出席巴黎時裝周酷帥啟程

安迪上線!劉濤受邀出席巴黎時裝周酷帥啟程  古裝最美“眉心墜”造型,她艷壓賈靜雯奪冠

古裝最美“眉心墜”造型,她艷壓賈靜雯奪冠  劉濤蠟像揭幕 “霓凰郡主”造型簡直太像

劉濤蠟像揭幕 “霓凰郡主”造型簡直太像

首次披露與宋喆離婚內幕 楊慧:宋喆和馬蓉不是同學

首次披露與宋喆離婚內幕 楊慧:宋喆和馬蓉不是同學  美國邁阿密一機場出現(xiàn)巨型UFO

美國邁阿密一機場出現(xiàn)巨型UFO  高墻之內:探訪泰國重刑犯監(jiān)獄

高墻之內:探訪泰國重刑犯監(jiān)獄

丹麥小貓擁有奇異大眼 睡覺時仍半睜

丹麥小貓擁有奇異大眼 睡覺時仍半睜  “雙頭姐妹”共享一個身體 已大學畢業(yè)

“雙頭姐妹”共享一個身體 已大學畢業(yè)  三萬英尺高空下的地球 沒想到竟如此美麗

三萬英尺高空下的地球 沒想到竟如此美麗

巴西:2016里約動漫節(jié)精彩上演 花式Cosplay美女趣味十足

巴西:2016里約動漫節(jié)精彩上演 花式Cosplay美女趣味十足  里約奧運會前瞻:美國男子體操隊運動員媒體寫真

里約奧運會前瞻:美國男子體操隊運動員媒體寫真  2016里約奧運會和殘奧會吉祥物亮相

2016里約奧運會和殘奧會吉祥物亮相

散落世界各地的宗教建筑 充滿魔幻色彩呈現(xiàn)視覺盛宴

散落世界各地的宗教建筑 充滿魔幻色彩呈現(xiàn)視覺盛宴  倫敦:著名“不爽貓”蠟像亮相杜莎館 與本尊合影傻傻分不清楚

倫敦:著名“不爽貓”蠟像亮相杜莎館 與本尊合影傻傻分不清楚  里約奧運會前瞻:美國女籃媒體寫真

里約奧運會前瞻:美國女籃媒體寫真

英女子瘋狂迷戀凱蒂貓 3萬英鎊存藏品

英女子瘋狂迷戀凱蒂貓 3萬英鎊存藏品  英國一核潛艇與商船相撞 核潛艇被撞壞

英國一核潛艇與商船相撞 核潛艇被撞壞  我的頭呢?動物“神走位”造視覺錯覺

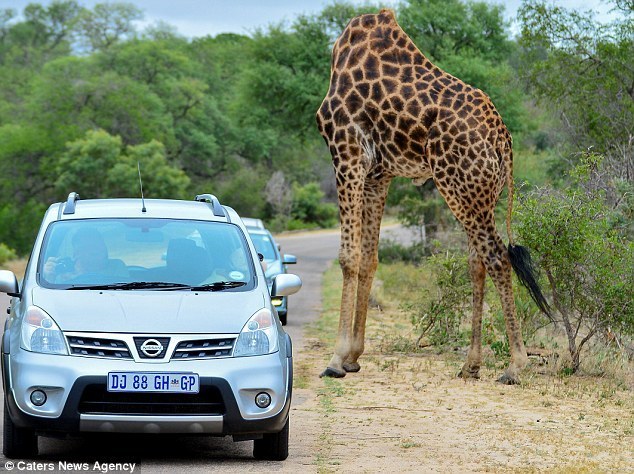

我的頭呢?動物“神走位”造視覺錯覺